Подарки сотрудникам: как оформить и отразить в 1С

Подарки сотрудникам являются частью корпоративной культуры и элементом мотивации работников. Новогодние праздники, 23 февраля, 8 марта, свадьба, рождение ребенка, выход на пенсию — самые распространенные поводы, по которым работодатели делают подарки. В качестве подарков могут быть, например, конфеты, цветы, сувениры, а также денежные суммы. Эксперты 1С рассматривают вопросы правового регулирования и налогообложения НДФЛ подарков работникам и порядок отражения их в «1С:Зарплате и управлении персоналом 8» редакции 3.

Правовое регулирование и налогообложение подарков сотрудникам

Законодательство РФ допускает вручение подарков сотрудникам и в рамках трудовых, и в рамках гражданских отношений. Статья 22 ТК РФ закрепляет за работодателем право поощрять работников за добросовестный эффективный труд.

Способ поощрения в законодательстве не уточнен. Наградить сотрудника, обеспечить стимул для добросовестного исполнения обязанностей можно и премией, и ценным подарком.

Статья 129 ТК РФ дает определение заработной плате. Оплата труда работника — это вознаграждение за труд, иные выплаты компенсационного характера и стимулирующие выплаты. Если выплата или некий натуральный доход входят в систему оплаты труда (т. е. перечислены в локальных нормативных актах, носят регулярный периодический характер, связаны с качеством труда, выработкой, зависят от должности или выслуги), то слово «подарок» употребляется в бытовом смысле. Формально же этот подарок составляет часть системы оплаты труда и по сути — премия.

С точки зрения гражданских взаимоотношений дарение регулируется главой 32 ГК РФ. Юридическое лицо вправе безвозмездно передать (подарить) физическому лицу (в том числе сотруднику) материальные ценности. Подарок может быть приурочен к Новому году, Дню защитника Отечества, Международному женскому дню, Дню ВДВ, ко дню рождения сотрудника и пр. Форма договора дарения законодательно не регламентирована.

Намерения работодателя одаривать своих сотрудников не следует закреплять коллективным и трудовыми договорами, положением о заработной плате и премировании, т. к. такие подарки не связаны с исполнением трудовых обязанностей.

Законодательством установлены правила вручения и принятия подарка. Вручая подарок сотруднику, бухгалтеру следует:

1. Определить, связан ли подарок с трудовыми достижениями сотрудника:

- если, к примеру, подарок связан с многолетним и плодотворным трудом сотрудника, то корректнее его сразу зарегистрировать в качестве премии, выданной в денежной или натуральной форме, и издать соответствующий приказ о премировании. При вручении работнику ценного подарка в качестве вознаграждения за труд НДФЛ нужно начислить с полной его стоимости (пп. 6 п. 1 ст. 208, ст. 209, п.п. 1, 3, 4 ст. 210 НК РФ);

- если подарки вручаются, к примеру, к Празднику Весны и Труда (1 мая), то следует оформить договор дарения. Согласно пункту 2 статьи 574 ГК РФ заключать договор дарения обязательно, когда дарителем является юридическое лицо и стоимость дара превышает 3 000 руб. Можно рекомендовать взять за правило при оформлении подарка в зависимости от причины и вне зависимости от суммы издавать либо приказ о премировании, либо оформлять договор дарения. Минфин России в письме от 12.08.2014 № 03-04-06/40051 разъясняет, что доход будет считаться подарком только при условии документального оформления подарка. Таким документом служит именно договор дарения.

2. Исчислить налогооблагаемую базу для НДФЛ и удержать налог с дохода сотрудника:

- согласно пункту 28 статьи 217 НК РФ к доходам, освобождаемым от налогообложения, относится стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей, которая не превышает 4 000 руб. за налоговый период. Таким образом, работодателю надлежит учитывать все подарки, выданные сотруднику. Когда суммарная стоимость подарков за год превысит 4 000 руб., то у работодателя возникнет обязанность налогового агента по НДФЛ;

- в соответствии с действующими кодами видов доходов для отражения в отчетности по НДФЛ (утвержденных приказом ФНС России от 10.09.2015 № ММВ-7-11/387@) код дохода в виде подарка «2720» предусматривает вычет с кодом «501» в размере 4 000 руб. Для некоторых категорий граждан — ветеранов и инвалидов Великой Отечественной войны и др. — предусмотрен увеличенный вычет в размере 10 000 руб. (п. 33 ст. 217 НК РФ) с кодом «507»;

- доход, превышающий льготную сумму 4 000 руб., облагается НДФЛ. Ставка налога зависит от налогового статуса сотрудника. Для налогового резидента ставка НДФЛ составляет 13 % (п. 1 ст. 224 НК РФ), для нерезидента — 30 % (п. 3 ст. 224 НК РФ). Обратите внимание, что льготные категории нерезидентов — беженцы, граждане стран — участников Договора ЕАЭС, высококвалифицированные иностранные специалисты и др. — остаются в первую очередь нерезидентами. Они, получая подарок, уплачивают НДФЛ по ставке 30 %. При изменении налогового статуса НДФЛ нужно пересчитать, в том числе и исчисленный при вручении подарка.

3. Выяснить, является ли стоимость подарка объектом для обложения страховыми взносами, и при необходимости рассчитать их. Договор дарения — это договор гражданско-правового характера, в котором предусматривается передача сотруднику в собственность имущества (п. 1 ст. 572 ГК РФ). При этом у организации не возникает объекта обложения по страховым взносам (п. 4 ст. 420 НК РФ). При вручении работнику ценного подарка в качестве вознаграждения за труд стоимость подарка входит в расчетную базу по страховым взносам в соответствии с НК РФ.

Отметим, что сотруднику при получении подарка следует уточнить, что у работодателя — налогового агента была возможность удержать НДФЛ. Сведения об удержанном налоге содержатся в справке 2-НДФЛ. В противном случае сотруднику нужно сообщить о своем доходе в виде полученного подарка, представив в ИФНС налоговую декларацию 3-НДФЛ.

Примечание

О том, как определить налоговый статус физического лица, зарегистрировать его в «1С:Зарплате и управлении персоналом 8» (ред. 3), отразить изменение налогового статуса в программе и рассчитать НДФЛ, см. в статье «НДФЛ у нерезидентов: учет в 1С:ЗУП 8» .

1С:ИТС

Подробнее о том, как поощрить работника подарком, см. в «Справочнике кадровика» раздела «Кадры и оплата труда».

Подарки сотрудникам в 1С:ЗУП 8 (ред. 3)

В программе «1С:Зарплата и управление персоналом 8» редакции 3 есть все необходимые механизмы для регистрации подарков сотрудникам, однако требуется их подключение и настройка.

Настройку и использование функциональности программы для регистрации подарков рассмотрим на примерах.

Пример 1

Сотрудник В.С. Боровских, который является налоговым резидентом РФ, получил к юбилею 50 лет подарок — бронзовую скульптуру коня стоимостью 2 000 руб. Ни коллективный договор, ни положение о премировании организации ООО «Статистическое учреждение» не предусматривают обязательного одаривания сотрудников в честь пятидесятилетия. Работодатель решил вручить подарок, и для В.С. Боровских — это доход с кодом «2720». Стоимость скульптуры — менее 3 000 руб., но при получении подарка В.С. Боровских поставил подпись о согласии в получении подарка в договоре дарения — ведомости вручения подарков. Ранее в течение года сотрудник уже получал подарки к праздникам на сумму 2 500 руб.

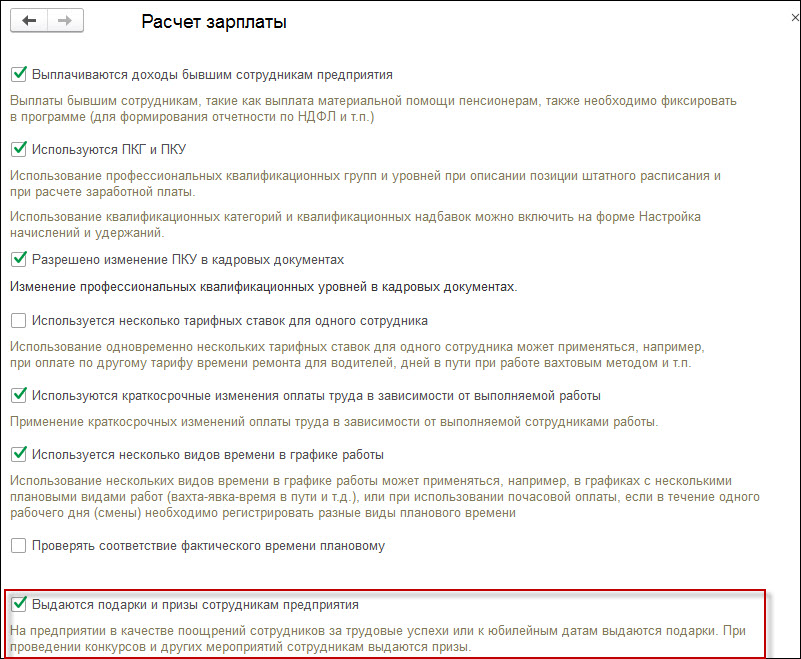

В организации ООО «Статистическое учреждение» практикуется дарение подарков, поэтому при настройке программы «1С:Зарплата и управление персоналом 8» редакции 3 соответствующая возможность подключается флагом Выдаются подарки и призы сотрудникам предприятия (меню Настройка — Расчет зарплаты).

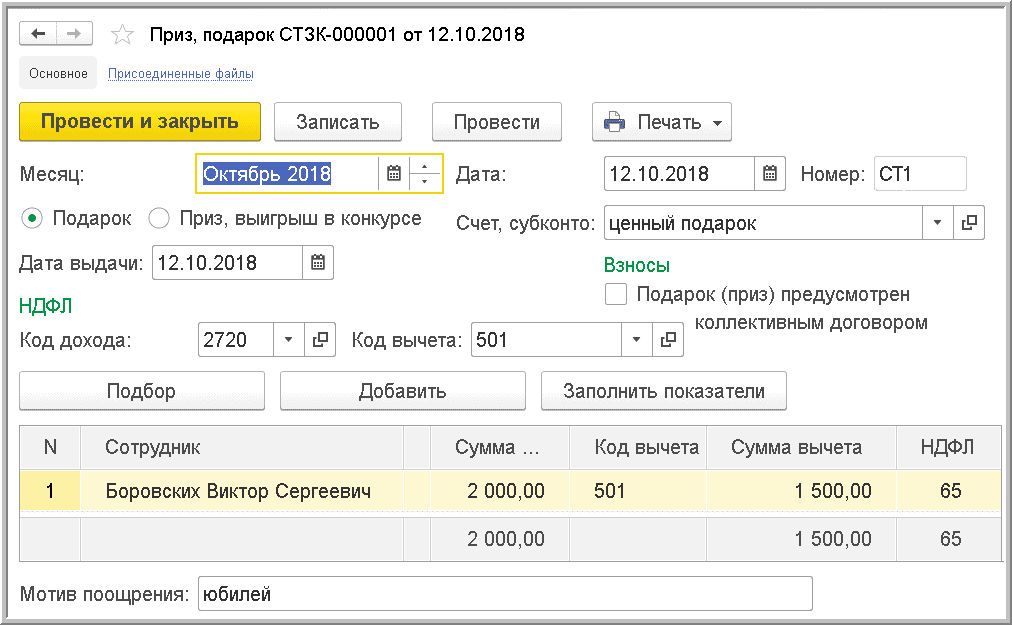

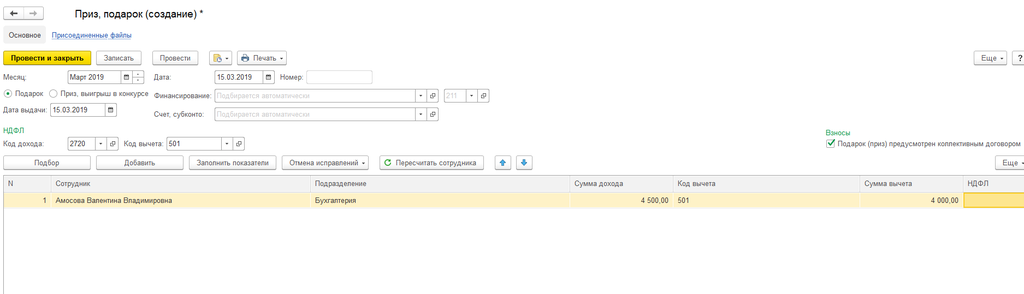

Для регистрации подарка на закладке Зарплата следует создать новый документ Приз, подарок и установить флаг Подарок (рис. 1).

Рис. 1. Документ “Приз, подарок”

В документе Дата выдачи подарка 12.10.2018 регистрируется дата фактического получения дохода. С точки зрения НДФЛ — это доход с кодом «2720». Этому доходу соответствует вычет с кодом «501» в размере 4 000 руб. в год. В Примере 1 сотрудник за год получил подарки на сумму 4 500 руб. Вычет 2 500 руб. уже был применен при вручении предыдущих подарков. При регистрации очередного подарка применяется оставшаяся часть вычета 1 500 руб. НДФЛ исчисляется с 500 руб. по ставке 13 % (т. к. В.С. Боровских — налоговый резидент РФ) и составляет 65 руб. Исчисленный НДФЛ в документе Приз, подарок следует удержать при очередной выплате денег и перечислить не позднее следующего дня, т. е. дня, следующего за днем выплаты дохода.

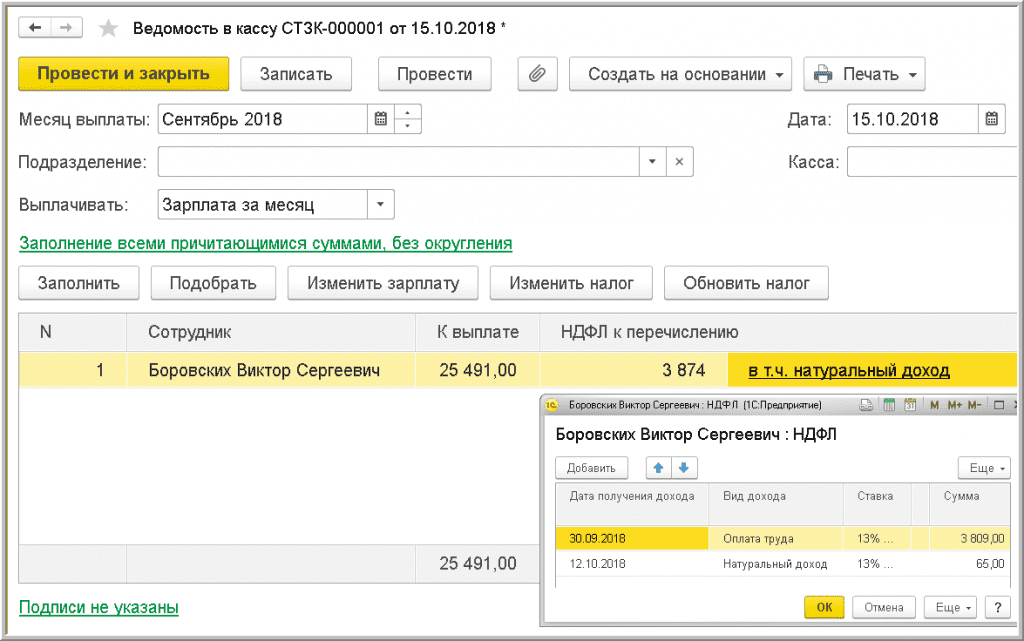

При выплате 15.10.2018 зарплаты за сентябрь НДФЛ в размере 65 руб. удержан вместе с налогом на сентябрьскую зарплату (рис. 2).

Рис. 2. Удержание НДФЛ с натурального дохода при выплате денежных средств

Подарок передан работнику по договору дарения, поэтому он не стал объектом обложения страховыми взносами.

Пример 2

В отличие от Примера 1, не был заключен договор дарения при вручении В.С. Боровских бронзовой скульптуры коня к юбилею.

Cтоимость подарка — менее 3 000 руб., поэтому договор дарения можно было не заключать. При этом получается, что подарок был вручен в рамках трудовых, а не гражданских отношений, и подлежит обложению страховыми взносами, так как не перечислен среди необлагаемых выплат, закрепленных статьей 422 НК РФ.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 для регистрации необходимости удержания страховых взносов следует в документе Приз, подарок (меню Расчет зарплаты — Призы, подарки) установить флаг Подарок (приз) предусмотрен коллективным договором. Страховые взносы со стоимости подарков будут исчислены при очередном начислении зарплаты в документе Начисление зарплаты и взносов, даже при отсутствии каких-либо начислений у этого сотрудника.

Пример 3

В.С. Боровских получил к юбилею подарочный конверт, содержащий 2 000 руб.

В соответствии с пунктом 1 статьи 572 ГК РФ работодатель может подарить сотруднику вещь, причем статья 128 ГК РФ указывает, что вещью могут быть и наличные деньги.

Денежный подарок от работодателя, не связанный с трудовой деятельностью (к празднику, юбилею и т. д.), — это доход сотрудника (п. 1 ст. 210 НК РФ) с кодом «2720».

Стоимость денежных подарков, как и подарков в натуральной форме, облагается НДФЛ в размере, превышающем 4 000 руб. за налоговый период, по ставке 13 или 30 % в зависимости от налогового статуса сотрудника.

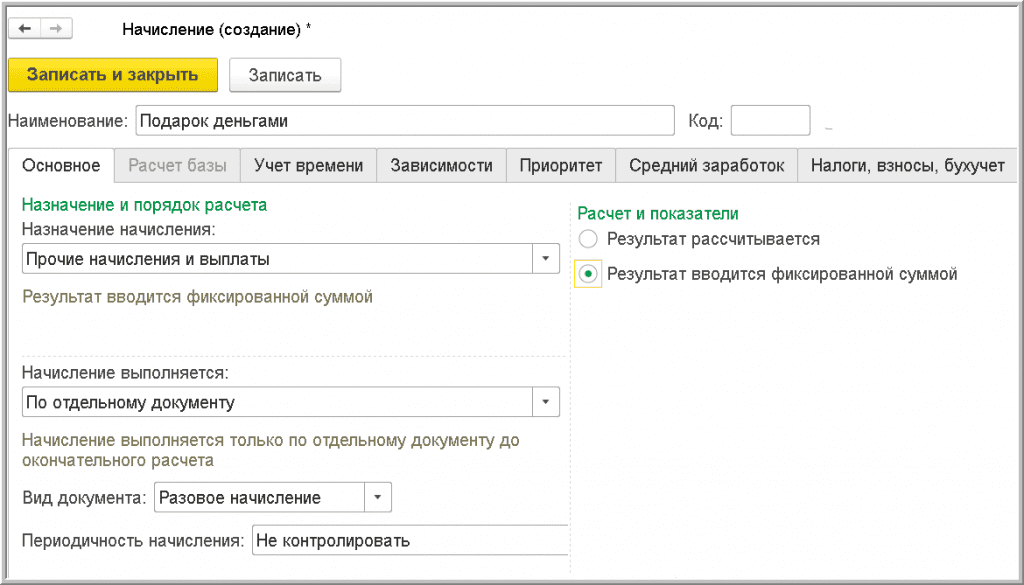

Если в организации практикуется дарение денежных средств, то в программе «1С:Зарплата и управление персоналом 8» редакции 3 следует выполнить предварительную настройку (рис. 3).

Рис. 3. Настройка вид расчета для регистрации денежного подарка

В меню Настройка — Начисления — кнопка Создать следует создать новое Начисление.

На закладке Основное следует:

- в поле Наименование ввести название начисления, например «Подарок деньгами»;

- в поле Назначение начисления указать Прочие начисления и выплаты;

- в поле Начислениевыполняется выбрать По отдельному документу;

- вид документа установить Разовое начисление.

На закладке Налоги, взносы, бухучет в поле НДФЛ переключатель необходимо установить на поле облагается и указать код дохода — 2720.

Сумма, освобождаемая от налогообложения (не более 4 000 руб. за налоговый период), отражается как вычет с кодом «501» и в программе применяется к доходу с кодом «2720» по умолчанию. В поле Категория дохода необходимо выбрать Прочие доходы.

В организации практикуется оформление договоров дарения для подарков на любую сумму, а не только для тех, стоимость которых превышает 3 000 руб. Для страховых взносов в поле Вид дохода необходимо выбрать Доходы, не являющиеся объектом обложения страховыми взносами. Настройка Начисления выполняется однократно. Для отражения денежного подарка в программе следует в меню Зарплата создать документ Разовые начисления. В качестве Начисления в документе выбирается настроенный вид начисления «Подарок деньгами». Для выбранного сотрудника в поле Результат указывается величина денежного подарка. НДФЛ исчисляется с учетом вычета 4 000 руб. и всех подарков (доходов с кодом «2720») в натуральном и денежном выражении, зарегистрированных для сотрудника в текущем налоговом периоде (в текущем году).

Дата фактического получения дохода в виде денежного подарка — день его выплаты (пп. 1 п. 1 ст. 223 НК РФ). Удержанный с такого подарка налог необходимо перечислить в бюджет не позднее дня, следующего за днем его выплаты сотруднику (п. 6 ст. 226 НК РФ).

Отражение подарков сотрудникам, партнерам и клиентам в бухгалтерском учете

Валентина Александрова, внутренний аудитор компании Acsour

Многие работодатели выбирают подарки в качестве одной из мер мотивации сотрудников и повышения их лояльности. А подарки деловым партнерам к праздничным датам уже стали нормой вежливости. Неудивительно, что на практике у большинства организаций возникают вопросы, как именно необходимо учитывать подарки сотрудникам и партнерам для минимизации налоговых рисков. Зачастую ситуации могут быть нетривиальными и требовать тщательного анализа законодательства и судебной практики.

I. Учет подарков сотрудникам

А) Подарки, не связанные с трудовой деятельностью (к юбилейным и праздничным датам)

Согласно Гражданскому кодексу РФ подарком признается вещь (в том числе денежные средства, подарочные сертификаты), которую одна сторона (даритель) передает другой стороне (одаряемому) на безвозмездной основе (п. 1 ст. 572 ГК РФ).

С точки зрения НДФЛ

Стоимость подарков, переданных за год одному лицу, в том числе сотруднику, не облагается НДФЛ в части, не превышающей 4 000 рублей (включая НДС) (Письма ФНС от 02.07.2015 N БС-4-11/11559@, Минфина от 18.11.2016 N 03-04-06/67922, от 08.05.2013 N 03-04-06/16327). Применяя данное ограничение, нужно учитывать общую сумму подарков, выданных конкретному лицу в денежной и натуральной форме в течение календарного года. Со стоимости подарков, превышающей 4 000 рублей, необходимо исчислить НДФЛ.

Как исчислить НДФЛ со стоимости подарка (Письмо ФНС от 22.08.2014 N СА-4-7/16692):

если подарены деньги, то потребуется удержать налог при выдаче подарка и перечислить в бюджет не позднее чем на следующий день;

если подарена вещь, то необходимо удержать НДФЛ в день ближайшей выплаты денег одаряемому и перечислить в бюджет не позднее, чем на следующий день. Если до конца года, в котором передан подарок, организация не будет ничего платить одаряемому, надо сообщить ИФНС о невозможности удержания налога.

С точки зрения страховых взносов

Страховые взносы не начисляются на стоимость подарка, переданного (п. п. 1, 4 ст. 420 НК РФ, п. 1 ст. 20.1 Закона N 125-ФЗ, Письма Минфина от 20.01.2017 N 03-15-06/2437, от 16.11.2016 N 03-04-12/67082, Минтруда от 27.10.2014 N 17-3/В-507):

работнику организации, если с ним заключен письменный договор дарения;

физлицу, не являющемуся работником организации (в том числе бывшему работнику, детям работников, клиентам), независимо от наличия письменного договора дарения.

В договоре дарения с сотрудником не должно содержаться никаких ссылок на трудовые и коллективные договоры, а также другие локальные акты организации. Кроме того, в договоре дарения не стоит производить расчет стоимости подарка в зависимости от должности сотрудника, его оклада, трудовых показателей, или каким-либо другим образом устанавливать взаимосвязь между трудовой деятельностью сотрудника и вручением ему подарка. В противном случае у налоговых органов будут все основания считать подарки поощрением за труд и начислить страховые взносы.

Страховые взносы начисляются в том случае, если подарки выдаются сотрудникам на основании трудовых и коллективных договоров без составления договоров дарения (то есть если подарок является поощрением за труд).

Если подарок не связан с трудовой деятельностью, однако письменный договор дарения с сотрудником не был составлен, то существует риск претензий со стороны контролирующих органов. В этом случае наиболее консервативной позицией будет начисление страховых взносов на стоимость подарка.

С точки зрения НДС

Даритель – плательщик НДС в день передачи одаряемому неденежного подарка должен начислить НДС по ставке 18% (Письмо Минфина от 22.01.2009 N 03-07-11/16):

если подарок куплен, то на его покупную стоимость (без НДС);

если подарок – собственная продукция дарителя, то налог начисляется на его себестоимость.

Счет-фактура на подарок выписывается в одном экземпляре и регистрируется в книге продаж, но одаряемому не передается. Если в одном квартале организация дарила подарки нескольким лицам, то на все подарки можно составить один счет-фактуру (Письмо Минфина от 08.02.2016 N 03-07-09/6171).

НДС со стоимости купленного подарка можно принять к вычету при наличии счета-фактуры поставщика.

При дарении товаров, не облагаемых НДС по ст. 149 НК РФ, счет-фактуру можно не составлять (пп. 1 п. 3 ст. 169 НК РФ, Письмо Минфина от 07.11.2016 N 03-07-14/64908).

Не начисляется НДС на стоимость подарков:

Выданных сотрудникам в денежной форме;

Если компания-даритель применяет УСН.

С точки зрения налога на прибыль

Согласно официальной позиции Минфина России, как при ОСН, так и при УСН стоимость подарка, не связанного с выполнением трудовых функций, в налоговых расходах учесть нельзя (п. 16 ст. 270, п. 2 ст. 346.16 НК РФ, Письмо Минфина от 17.11.2016 N 03-03-06/3/67725).

Б) Подарки как поощрение за труд

Трудовой кодекс РФ предусматривает право работодателя награждать своих работников ценными подарками в качестве поощрения за труд (ст. 191 ТК РФ).

В этом случае стоимость подарка выступает как часть оплаты труда, а передача подарка происходит не на основе договора дарения, а на основе трудового договора с сотрудником.

Подарки, выдаваемые работникам как поощрение за труд, по сути представляют собой производственные премии.

С точки зрения НДФЛ

Ситуация аналогична подаркам к праздничным датам: стоимость подарков, переданных за год одному лицу, не облагается НДФЛ в части, не превышающей 4 000 рублей (включая НДС).

С точки зрения страховых взносов

При вручении подарков сотрудникам в качестве поощрения за добросовестное исполнение трудовых обязанностей, нужно начислить взносы на обязательное пенсионное, социальное и медицинское страхование, а также на страхование от несчастных случаев (пп. 1 п. 1 ст. 420 НК РФ, п. 1 ст. 20.1 Закона N 125-ФЗ).

С точки зрения НДС

Стоимость подарка, переданного работнику в качестве поощрения за труд и учтенного для целей налогообложения прибыли, не облагается НДС. Такой позиции придерживаются судебные органы (Постановление ФАС Московского округа от 17.07.2013 по делу N А40-112932/12-91-575, Постановления ФАС Центрального округа от 02.06.2009 N А62-5424/2008, ФАС Уральского округа от 19.01.2010 N Ф09-10766/09-С2).

С точки зрения налога на прибыль

Если вознаграждения в виде подарков предусмотрены трудовыми (коллективными) договорами, и они имеют стимулирующий характер, то затраты на них можно учесть при расчете налога на прибыль (статья 191 ТК РФ, и п. 2 статьи 255 НК РФ, Письмо Минфина России от 02.06.2014 N 03-03-06/2/26291).

При этом важно учитывать, что для целей налогообложения необходимо соблюдать требования п. 1 ст. 252 НК РФ. Поэтому помимо самих видов стимулирующих выплат организации следует установить четкие условия (основания) назначения каждого конкретного вида поощрения. Кроме того, необходимо располагать документами, подтверждающими, что такие условия фактически выполнены премируемыми сотрудниками.

Если в организации разработано положение о премировании (иной локальный акт, регулирующий порядок назначения поощрений), то трудовой (коллективный) договор должен содержать ссылку на такое положение, чтобы учесть данные выплаты для целей налога на прибыль. На это обращают внимание контролирующие органы (Письма Минфина России от 26.02.2010 N 03-03-06/1/92, от 05.02.2008 N 03-03-06/1/81, УФНС России по г. Москве от 14.02.2007 N 20-12/013749б).

В) Применимый документооборот

Во избежание претензий со стороны налоговых органов необходимо правильно оформлять документы при вручении подарков сотрудникам.

Письменный договор дарения

Передача подарка осуществляется на основе договора дарения.

Договор дарения должен в обязательном порядке заключаться в письменной форме, если стоимость подарка превышает 3 000 руб., а дарителем выступает юридическое лицо (п. 2 ст. 574 ГК РФ).

Однако во избежание возможных претензий со стороны налоговых органов (в части доначисления страховых взносов) рекомендуется заключать письменный договор дарения с сотрудником в любом случае независимо от стоимости подарка.

Если вручение подарков происходит массово, то нет необходимости заключать отдельные договоры с каждым сотрудником. В этом случае целесообразно составить многосторонний договор дарения, в котором каждый из получателей подарков поставит свою подпись (ст. 154 ГК РФ).

Приказ о выдаче подарков

О закупке и выдаче подарков сотрудникам должен распорядиться руководитель компании. Необходимо оформить соответствующий приказ. Для оформления приказа можно использовать унифицированные формы (№ Т-11 или Т-11а). В этом случае необходимо будет составить отдельное распоряжение о закупке подарков.

Однако можно подписать единый приказ в произвольной форме как о выдаче, так и о закупке подарков. К приказу должен быть приложен список тех работников, которым будут выдавать подарки.

Ведомость выдачи подарков

Все выданные подарки сотрудникам и их стоимость необходимо зафиксировать в специальной ведомости, где должны быть отражены Ф.И.О. сотрудника, его подпись, дата выдачи подарка и наименование подарка. Ведомость может быть составлена в произвольной форме. В ведомости должны присутствовать все обязательные реквизиты первичных документов.

II. Учет подарков партнерам, поставщикам, клиентам

А) Подарки к праздничным датам

С точки зрения НДФЛ

Если подарок вручается конкретному физическому лицу, например, сотруднику клиента, и его стоимость превышает 4 000 рублей, то при его передаче организация становится налоговым агентом по НДФЛ.

Получатель подарка не является сотрудником компании-дарителя, значит, удержать налог самостоятельно компания не может. В такой ситуации нужно в течение одного месяца с момента вручения подарка письменно сообщить в налоговую инспекцию по месту своего учета о выплаченном доходе и невозможности удержать с него НДФЛ (п. 5 ст. 226 НК РФ).

Если подарок вручается не конкретному физическому лицу, а организации в целом, то НДФЛ не исчисляется. При этом следует помнить, что дарение подарков, стоимость которых превышает 3000 рублей, запрещено в отношениях между коммерческими организациями (ст. 575 ГК РФ).

С точки зрения страховых взносов

Если физические лица, которым организация дарит подарки, не связаны с ней трудовыми отношениями, стоимость этих подарков не облагается страховыми взносами.

С точки зрения НДС

Для целей НДС передача права собственности на товары на безвозмездной основе признаются реализацией товаров (ст. 146 НК РФ).

На основании данной нормы Минфин делает вывод, что передача предприятием своим клиентам подарков является объектом налогообложения по НДС (Письма от 04.06.2013 N 03-03-06/2/20320, от 19.10.2010 N 03-03-06/1/653). При этом вычеты по НДС при осуществлении указанных операций применяются в общеустановленном порядке.

С точки зрения налога на прибыль

В соответствии с п. 16 ст. 270 НК РФ при определении налоговой базы по налогу на прибыль не учитываются расходы в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходы, связанные с такой передачей, если иное не предусмотрено гл. 25 НК РФ.

Если предприятие выдает подарки определенному кругу лиц, затраты на приобретение данных подарков не включаются в расчет налога на прибыль (Письма Минфина России от 08.10.2012 N 03-03-06/1/523, от 19.10.2010 N 03-03-06/1/653).

Б) Подарки с логотипом организации (как часть рекламы)

Сувениры – это вещи, на которых изображены средства индивидуализации самой организации или реализуемых ею товаров, работ или услуг (логотип, товарный знак, фирменное наименование и т.д.) (ст. 3 Закона N 38-ФЗ от 13.03.2006, Письмо ФНС от 25.04.2007 N ШТ-6-03/348). Это могут быть открытки, календари, ручки, пакеты, ежедневники и пр.

С точки зрения НДФЛ

Ситуация аналогична подаркам на праздники: если стоимость сувенира больше 4 000 рублей, то при его передаче физическому лицу организация становится налоговым агентом по НДФЛ.

С точки зрения страховых взносов

Аналогично подаркам к праздникам – страховые взносы не начисляются при вручении подарков физическим лицам, не являющимся сотрудниками.

С точки зрения НДС

Ситуация аналогична подаркам к праздникам: если организация-даритель является плательщиком НДС, то при раздаче сувениров она начисляет НДС так же, как при любой другой передаче права собственности на товары на безвозмездной основе (ст. 146 НК РФ).

С точки зрения налога на прибыль

Учет подарков зависит от того, каким образом происходит вручение данных сувениров.

Если сувениры вручаются не в рамках официального приема

И при ОСН, и при УСН такая передача сувениров третьим лицам (в том числе не являющимся клиентами организации) учитывается в составе нормируемых рекламных расходов (Письмо УФНС по г. Москве от 30.04.2008 N 20-12/041966.2).

Для документального подтверждения факта осуществления рекламных расходов, необходимо оформить расходные документы, например, накладную на передачу сувениров работнику, ответственному за их распространение, и отчет этого сотрудника о проделанной работе.

В первичных документах на выбытие вручаемых подарков достаточно указывать только их стоимость и количество без указания адресата. Этот факт подтвердит, что информация о товарах направлена неопределенному кругу лиц, и поэтому такие расходы можно считать расходами на рекламу. Если организация сможет создать такие условия, то можно рассматривать распространение сувенирной продукции в качестве рекламных нормируемых расходов.

Если сувениры вручаются деловым партнерам в рамках официального приема

Согласно п. 2 ст. 264 НК РФ к представительским относятся расходы налогоплательщика на официальный прием и (или) обслуживание представителей других организаций, участвующих в переговорах в целях установления и (или) поддержания взаимного сотрудничества, а также участников, прибывших на заседания совета директоров (правления) или иного руководящего органа налогоплательщика, независимо от места проведения указанных мероприятий.

Относятся ли к таким расходам затраты на приобретение сувениров (подарков) для деловых партнеров, Налоговый кодекс РФ не разъясняет.

По данному вопросу есть две точки зрения. Официальная позиция Минфина России (Письмо от 16.08.2006 N 03-03-04/4/136) заключается в том, что расходы на приобретение сувениров для передачи в рамках официального приема не учитываются при налогообложении прибыли, поскольку не поименованы в п. 2 ст. 264 НК РФ.

Официальная позиция налоговых органов (Письмо УФНС России по г. Москве от 30.04.2008 N 20-12/041966.2) позволяет налогоплательщикам учитывать расходы на приобретение сувениров с символикой организации для передачи их на официальном приеме контрагентам. Аналогичное мнение нашло отражение в судебных решениях.

Однако представительские расходы учитываются при определении налоговой базы, только если они экономически обоснованы и документально подтверждены.

Документами, служащими для подтверждения представительских расходов, являются:

1) приказ руководителя организации о проведении представительского мероприятия (с указанием цели проведения мероприятия и работников организации, которые должны в нем участвовать);

2) смета представительских расходов (там должна фигурировать цена сувенирной продукции);

3) договор на изготовление сувенирной продукции, первичные документы на ее передачу и списание;

4) акт об осуществлении представительских расходов, подписанный руководителем организации, с указанием сумм фактически произведенных расходов;

5) отчет по произведенным представительским расходам. В нем должны найти отражение:

цель и результаты проведения представительского мероприятия;

дата и место проведения;

программа мероприятия (в ней должно фигурировать вручение сувениров);

состав приглашенной делегации;

участники принимающей стороны;

величина расходов на представительские цели.

Таким образом, для учета расходов на сувениры в качестве представительских для целей налога на прибыль необходимо документально оформить их должным образом.

Дарение подарков: налоги и взносы

Как правильно оформить подарок, а также в каких случаях подарок должен облагаться страховыми взносами, а в каких нет.

Что такое подарок?

Подарки, которые выдаются сотрудникам, можно разделить на два вида:

- Подарок, который не связан с вознаграждением сотрудника за его трудовые заслуги.

Гражданский кодекс предусматривает дарение такого рода подарков, но необходимо учитывать, что если стоимость подарка более 3000 руб. и дарителем выступает юрлицо, то в этом случает должен быть заключен договор в письменной форме. Однако безопаснее для работодателя, если заключение договора будет производиться независимо от стоимости подарка.

- Подарок как поощрение за труд.

В ТК РФ предусмотрено вознаграждение работников ценными подарками за добросовестное выполнение своих трудовых обязанностей. В этом случае стоимость подарка считается как часть оплаты труда, а передача подарка происходит на основе трудового договора с сотрудником. Помимо письменного договора дарения необходимо также издать приказ о поощрении работника подарком по форме № Т-11 или самостоятельно утвержденной форме.

Документальное оформление

- дату и место составления;

- реквизиты работодателя (полное наименование, юридический адрес, номер банковского счета);

- данные сотрудника (ФИО, должность, подразделение, ИНН);

- подписи сторон.

В содержании договора необходимо учесть:

- предмет дарения;

- форму подарка (материальная форма подарка, денежная, право собственности);

- стоимость подарка (цена приобретения);

- дату вручения подарка;

- информацию о безвозмездности передаваемой стоимости;

- основания вручения подарка (день рождения, календарные праздники).

НДФЛ с подарков

Доход, который отражается в виде выдачи подарка сотруднику отражается с кодом дохода 2720 «Стоимость подарков», а к стоимости, которая не облагается налогом применяется код вычета 501 «Вычет из стоимости подарков, полученных от организации и индивидуальных предпринимателей». Для некоторой категории лиц, например, ветеранам, труженикам тыла, сумма подарка, которая не подлежит обложению налогом на доходы физических лиц, составляет 10 000 руб., в этом случает применяется код вычета 507.

Страховые взносы со стоимости подарков

Если при вручении подарка сотруднику был заключен договор дарения, предметом которого является переход права собственности, то в этом случае сумма подарка не является объектом исчисления страховых взносов. По мнению контролирующих органов, чтобы не начислять страховые взносы на подарок, стоимость которого больше чем 3000 руб., с работником необходимо заключить договор дарения в письменной форме.

Для того чтобы избежать возможных споров и претензий со сторон контролирующих органов, работодателю необходимо заранее оформить подарок в следующем порядке:

- акт дарения совершен на основании договора дарения;

- в тексте договора дарения указывается, что работодатель передает работнику имущество в собственность на безвозмездной основе;

- вручение подарка носит несистематический характер.

Если все вышеуказанные пункты соблюдены, то возникает полное право не начислять страховые взносы на стоимость такого подарка.

Отражение в программе

После этого появится доступ к документу «Приз, подарок» в разделе «Зарплата». Именно этот документ регистрирует выдачу сотрудникам неденежных подарков с целью исчисления налога и страховых взносов с их стоимости.

В документе обязательными реквизитами являются:

- месяц, в котором происходит выдача подарка;

- организация, от лица которой будет выдан подарок;

- переключатель «Подарок» установлен по умолчанию, но можно выбрать и второй вариант «Приз, выигрыш в конкурсе»;

- дата выдачи — это дата фактического получения дохода в виде стоимости подарка;

- в разделе «Взносы» устанавливается флаг «Подарок (приз) предусмотрен коллективным договором», если необходимо начислить страховые взносы со стоимости подарка. В этом случае доход регистрируется как доход, целиком облагаемый страховыми взносами. При этом страховые взносы рассчитываются документом «Начисление зарплаты и взносов» (раздел «Зарплата» — «Начисление зарплаты и взносов»).

- в табличной части документа заполнение происходит по кнопке «Добавить» или по кнопке «Подбор списком сотрудников» (заполняется сотрудник, сумма дохода, коды вычета. если стоимость подарка более 4000 руб., сумма вычета и сумма налога).

- в поле «Мотив поощрения» можно указать причину выдачи подарка.

После записи и проведения данного документа можно вывести на печать приказ № 11-Т.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как теперь будут контролировать наличку. 115-ФЗ в 2021 году ».

Только до завтра можно забрать запись со скидкой 20%. Программу вебинара смотрите здесь

Учет подарков: шпаргалка для бухгалтера

Во многих организациях в качестве дополнительной мотивации принято дарить сотрудникам подарки, например к Новому году. Это могут быть как разные предметы, так и сертификаты, купоны и даже деньги. При этом дарить подарки организация может только физлицам: сотрудникам нынешним и бывшим, их родственникам, клиентам, деловым партнерам и т д.

Оформление передачи подарка

Когда стоимость подарка от организации превышает 3 000 ₽, составляется договор дарения движимого имущества в письменной форме (ст. 572, 574 ГК РФ). В нем указывается стоимость подарка. Чтобы избежать рисков по страховым взносам, не стоит ссылаться на трудовые отношения. Если подарки выдаются сразу нескольким сотрудникам, можно заключить многосторонний договор, в котором распишется каждый одаряемый. Чтобы подтвердить факт дарения, дополнительно подготовьте акт приема-передачи или ведомость, в которой распишутся все сотрудники, получившие подарки.

Проверяющие часто приравнивают подарки, по которым не оформлен договор дарения, к премиям и выплатам в рамках трудового договора и доначисляют страховые взносы

Взносы в фонды

На подарки, которые передаются по договору дарения, страховые взносы не начисляются (ч. 3 ст. 7 Закона от 24.07.2009 № 212-ФЗ). Подарки стоимостью менее 3 000 ₽ также можно вручать без заключения письменного договора. Однако мы все же рекомендуем его оформить, поскольку на практике проверяющие часто приравнивают подарки, по которым не оформлен договор дарения, к премиям и выплатам в рамках трудового договора и доначисляют страховые взносы. Без письменного договора можно обойтись, если одаряемый не является сотрудником организации. В этом случае страховые взносы не начисляются.

Обязанность по уплате НДС

Входной НДС, указанный в счете-фактуре продавца подарка, организация может принять к вычету на общих основаниях независимо от суммы или одаряемого лица.

Для плательщиков НДС передача подарка признается реализацией и облагается НДС по ставке 18 % (п. 1 ст. 39, абз. 2 пп. 1 п. 1 ст. 146 НК РФ). Счет-фактура составляется в единственном экземпляре и регистрируется в книге продаж организации. Базой для начисления НДС являются затраты на приобретение подарка (без НДС) или, если подарок является продукцией организации, его себестоимость.

Для «упрощенщиков» передача подарка физлицу облагается в соответствии с применяемой системой налогообложения. Обязанности облагать данную операцию НДС и выставлять счет-фактуру не возникает.

Начисление НДФЛ

Подарок — это доход работника, полученный в натуральной форме. Он облагается НДФЛ с того момента, когда общая сумма полученных за налоговый период (год) подарков превышает 4 000 ₽ (п. 28 ст. 217 НК РФ). Например, организация за год подарила сотруднику пять подарков, каждый стоимостью 2 000 ₽. НДФЛ начисляется начиная с третьего подарка. Ставка налога — 13 % для одаряемых-резидентов и 30 % — для нерезидентов. Базой для начисления НДФЛ со стоимости подарка является его рыночная стоимость с НДС (п. 1 ст. 211 НК РФ):

НДФЛ = (стоимость подарков – 4 000 ₽) × ставка НДФЛ

С денежного подарка НДФЛ удерживается при выдаче и в тот же день перечисляется в бюджет, с неденежного — в день ближайшей выплаты зарплаты.

Стоимость подарков — в состав расходов?

Стоимость подарка не признается в составе расходов для налогообложения прибыли, а также для УСН (п. 16 ст. 270, п. 2 ст. 346.16 НК РФ). Тем не менее Минфин РФ в письме от 02.06.2014 № 03-03-06/2/26291 считает допустимым учитывать в составе расходов по налогу на прибыль затраты на покупку подарка, если основанием для его вручения стали трудовые достижения сотрудника. Эта позиция спорная. Во-первых, такую сделку нельзя рассматривать как безвозмездную передачу, ведь подарок вручается не просто так, а по результатам работы. А во-вторых, могут быть доначислены страховые вносы.

Отражение в бухучете передачи денежных и неденежных подарков сотрудникам

| Содержание операции | Дебет | Кредит |

|---|---|---|

| Неденежный подарок | ||

| Неденежный подарок передан (без НДС) | 91 | 10 (41, 43) |

| На стоимость неденежного подарка начислен НДС | 91 | 68 |

| Из зарплаты работника удержан НДФЛ со стоимости неденежного подарка | 70 | 68 |

| Денежный подарок | ||

| Работнику выданы деньги в качестве подарка | 73 | 50 (51) |

| Денежный подарок списан в расходы | 91 | 73 |

| У работника удержан НДФЛ от суммы подарка | 73 | 68 |

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как отразить в бухучете подарки сотрудникам?

Для выдачи подарков работникам или их детям издается соответствующий приказ. Сами презенты нужно выдавать под подпись, а затем мероприятие зафиксировать корреспонденцией в бухучете. Кроме того, нужно учесть, что с суммы подарка свыше 4 000 руб. следует удержать НДФЛ.

Что представляет собой подарок?

Согласно законодательству РФ подарок имеет такие характеристики:

- деньги или ценное имущество;

- передается в собственность на безвозмездной основе;

- ценность как связана, так и не связана с выполнением профессиональных обязанностей.

В такой ситуации согласно ст. 191 ТК РФ даритель – это работодатель, а одаряемый – это сотрудник.

Как оформляются подарки?

Чтобы выдать подарки сотрудникам, нужно оформить соответствующий распорядительный документ – приказ директора. Если стоимость презента больше 3 000 руб., дарение оформляется письменным договором согласно ст. 574 ГК РФ. Соглашение можно оформить как многостороннее, если сотрудников много (ст. 154 ГК РФ). Кроме того, нужно сформировать ведомость на передачу подарков – в ней персонал будет подтверждать подписью получение презента.

В общем виде оформление подарков проводится следующими действиями:

- издание приказа, с которым персонал знакомится под подпись;

- формирование ведомости и проставление подписи каждым работником в момент получения подарка;

- оформление договора дарения при стоимости презента более 3 000 руб.

В договоре указывается название подарка, дата и место составления, информация о компании и работниках, описание презента с характеристиками и стоимостью, подписи сторон.

Как подарки отображаются в бухучете?

Для отображения подарка в бухучете не надо использовать сч. 70, поскольку он не связан с исполнением должностных функций. Целесообразно использовать сч. 73.

В бухучете нужно отразить такую корреспонденцию:

- Покупка презента

Дт 10 Кт 60 – отражение цены приобретения;

Дт 19 Кт 60 – учет входного НДС;

Дт 68 Кт 19 – заявление к вычету входного НДС.

Покупку подарка разрешается отразить и другим способом – стоимость относится на прямую на Дт сч. 91 без учета сч. 10. Учет подарков для детей работников нужно отразить за балансом, к примеру, на сч. 012. Этот момент связан с тем, что приобретенные ценности не считаются активом, т.к. работодатель не планирует получить экономическую выгоду от их использования.

- Выдача презента

Если презент в качестве ценного имущества:

Дт 73 Кт 41 (10, 43) – выдача подарка;

Дт 91 Кт 73 – отнесение стоимости в затраты;

Дт 91 Кт 68 – начисление НДС с безвозмездной передачи подарка;

Дт 70 Кт 68 – удержание НДФЛ с презента стоимостью более 4 000 руб.;

Дт 99 Кт 68 – отражение постоянного налогового обязательства в размере 20% от стоимости подарка;

Если презент в виде денег:

Дт 73 Кт 50 – выдача денежных средств из кассы;

Дт 91 Кт 73 – признание в расходах стоимости подарка;

Дт 70 Кт 68 – удержание НДФЛ с презента стоимостью более 4 000 руб.;

Дт 99 Кт 68 – отражение постоянного налогового обязательства в размере 20% от стоимости подарка.

Особенности по подаркам для клиентов

Подарки контрагентам или клиентам – это безвозмездная передача, предполагающая начисление НДС. Кроме того, стоимость таких презентов не уменьшает налог на прибыль. Для учета затрат на покупку подарков нужно иметь их документальное обоснование.

К примеру, можно закрепить во внутренней документации компании общие критерии контрагентов или клиентов, сотрудничество с которыми экономически значимо для ведения бизнеса. И в качестве способа удержания клиентов как раз можно указать вариант – вручение ценных подарков к конкретным датам или праздникам, перечень которых также нужно утвердить в локальных документах.

Вручение открыток, а также затрат по ним можно учесть в составе прочих расходов.

Порядок налогообложения презентов персоналу или контрагентам

Подоходный налог рассчитывается с суммы более 4 000 руб. Причем НДФЛ рассчитывается как с материальных, так и с нематериальных доходов.

При расчете НДФЛ надо:

- суммировать стоимость всех подарков, выданных сотруднику в отчетном году;

- из результата вычесть 4 000 руб. – размер дохода, не облагаемого налогом;

- рассчитать НДФЛ по ставке 13% (для резидентов) и 30% (для нерезидентов).

Если подарок в виде денег, то НДФЛ удерживается сразу в день их выплаты, а перечисляется не позже дня, идущего за днем вручения подарка.

Если подарок неденежный, то НДФЛ удерживается за счет ближайшей по сроку денежной выплаты, а перечисляется не позже дня, идущего за днем удержания.

Страхвзносы

Вне зависимости от того, сколько стоит подарок, страхвзносы на него начислять не нужно. Об этом указано в ст. 420 НК РФ или в ст. 20.1 Закона № 125-ФЗ.

Согласно ст. 146 НК РФ на подарки нужно начислять НДС, причем на их покупную стоимость без НДС. Если компания дарит собственную продукцию, то НДС начисляется на ее себестоимость.

На все подарки согласно заполненной ведомости нужно сформировать один счет-фактуру. Принимать к вычету входной НДС можно только в том случае, если имеется счет-фактура поставщика.

Налог на прибыль

Согласно ст. 270 НК РФ налог на прибыль на презент начислять не нужно. Дело в том, что он передается сотруднику безвозмездно, а потому его стоимость не нужно учитывать при исчислении налога.

Обобщение по налогам и сборам

В целом можно выделить такие основные моменты по налогам и сборам:

- НДФЛ платится с суммы больше 4 000 руб., исчисляемой нарастающим итогом. Для резидентов тариф 13%, для нерезидентов – 30%;

- страхвзносы не рассчитываются и не уплачиваются;

- НДС начисляется на стоимость подарка без НДС или же на себестоимость;

- налог на прибыль не рассчитывается.

Порядок налогообложения подарков детям сотрудников

Если подарки предусмотрены детям, то учитывать расходы нужно по особенным правилам:

- база по НДФЛ определяется как общая сумма всех подарков вне зависимости от того, кому они предназначены – самому работнику или ребенку. Из нее удерживается необлагаемая часть – 4 000 руб.;

- страхвзносы не нужно начислять, поскольку такой доход никак не относится к трудовой деятельности сотрудника;

- затраты на покупку детских подарков не нужно учитывать при исчислении налога на прибыль;

- НДС нужно начислять на стоимость при покупке детского подарка без НДС. Если дарится своя продукция, налог начисляется на ее себестоимость.

Оформлять детский подарок нужно аналогично взрослому – издать приказ, сформировать ведомость, получить подписи сотрудников, составить договор дарения (при необходимости).

Как нарисовать дракона поэтапно: инструкция с фото и полным описанием схемы создания красивых рисунков для детей

Образ драконов так популярен, что несложно поверить, будто они когда-то жили на Земле. Все по-разному представляют, как должен выглядеть дракон. Но с острыми зубами, крыльями, чешуйчатой шкурой и хвостом, дракон не расстается. А еще он дышит огнем!

Содержание

Дракончик для раскраски

Для тех, кто затрудняется, как нарисовать дракона для детей, есть легкий способ. Рисуют мультяшного дракона, его и раскрасить будет интересно.

Как нарисовать дракона карандашом для начинающих художников выбор очевидный. Чем проще, тем лучше.

- Намечают изогнутую линию, которая будет туловищем. Маленький круг станет челюстью, круг большой – головой. Живот и задние лапы тоже намечают кругами.

- Проводят линии по краям кругов. Тело станет объемным. Дорисовывают изогнувшийся хвост с пикой на конце. Лапами и животом дракон упирается в землю. Рисуют распахнутые крылья, рельефный гребень, когти на лапах. На голове вырисовывают глаза, выпуклые ноздри. Убирают вспомогательные линии.

Чтобы ребенок сам его изобразил нужно подсказать, как нарисовать дракона легко. Дракончик будет стоять боком.

Рисуют набросок. Геометрическими фигурами схематично рисуют части тела. Голова овальной, вытянутой формы. Так нужно, чтобы прорисовать длинную челюсть. Живот круглой формы, нижние лапы овалы, а хвост из цепочки шариков, заканчивается самым маленьким. К голове приставляют прямоугольную шею.

Соединяют фигуры в контур дракона. Вырисовывают круглый животик, массивную челюсть с двумя верхними клыками. Спина длинная и ровная, вдоль нее тянутся треугольники гребня. Хвост вытянутый, кончик острый. На голове рисуют глаза, двумя точками обозначают нос.

Крылышки узкие у основания, широкие у внешней границы. На животе вертикальные полоски. Рисуют короткую переднюю лапку, она начинается от шеи. Нижние лапы изображают приплюснутыми овалами, на которых стоит дракон.

Огнедышащий дракон

Как нарисовать дракона карандашом и почему не красками. В карандашный набросок легче внести изменения, а вот рисунок, написанный красками, можно испортить.

Для удобства можно расписать, как нарисовать дракона поэтапно. Первым этапом решают, будет он массивный, неповоротливый или тонкий. Что будут прорисовано, крупные мышцы или броня с шипами, сколько будет лап.

Делают схематичный рисунок скелета. Тело представляет собой большого размера овал, голова зверя – овал вытянутый, меньшего размера. Соединяются двумя линиями, которые образуют длинную шею. Рисуют толстый хвост, сужающийся к кончику. Дракон стоит на лапах, голова слегка приподнята.

Обводят контуры дракона, убирают лишние линии. Из спины выходят два широких распахнутых крыла. Прорисовывают лапы, они заканчиваются кистью из четырех пальцев с выгнутыми когтями. От головы до середины хвоста рисуют рифленый гребень. У основания шеи рисуют гриву из острых шипов. На голове делают маленький овал, чтобы обозначить распахнутую пасть. Прорабатывают челюсть. Дракон выпускает сгусток пламени в воздух.

Очерчивают более светлые зоны. Вдоль шеи, хвоста, через грудь и живота, зону обозначают горизонтальными полосками. При нанесении цвета она станет светлее шкуры. Грудь получается широкой, видны мышцы на лапах.

Как нарисовать китайского дракона

Добрый день! Сегодня мы продолжим тему драконов на нашем сайте, новый урок рисования на эту тему уже готов специально для вас. В какой-то момент мы вдруг решили, что драконов на нашем сайта катастрофически мало, и теперь мы потихоньку наполняем ваш любимый ресурс про рисование этими пресмыкающимися и одновременно с этим летающими созданиями. А в данный момент у нас на очереди очаровательный китайский дракон, давайте же нарисуем его!

Шаг 1

Если вы хотели узнать, как нарисовать китайского дракона, вам обязательно нужно начать с такого вот эскиза. Внимательно перерисовываем все изгибы тела нашей ящерицы. Важный момент — туловище не должно иметь случайных сужений или расширений, оно одинаково в толщину кроме момента, когда оно начинает плавно и равномерно сужаться в сторону хвоста.

Шаг 2

От головы к ногам мы обычно двигаемся в плане направления прорисовки, если рисуем кого-то, у кого есть ноги. У нашего дракона они, конечно же, есть, но тело ими не заканчивается, а заканчивается, как видите, хвостом. Поэтому прорисовывать китайского дракона мы будем от головы к хвосту. А в этом шаге наметим контуры ушей, рогов, обозначим чёрточкой положение глаз и нарисуем витиеватые, закрученные усы.

Шаг 3

Наши художники предлагают нам в этом шаге прорисовать лицо дракона, стереть все направляющие линии и окантовать усы — каждый ус значительно сужается от ноздри к кончику. В целом, простой этап, наверное, глаза могут вызвать небольшие сложности. И поэтому именно глаза мы решили вынести на крупный план:

Общий план будет таков:

Шаг 4

Пасть должна быть усеяна мелкими, острыми зубами, рисуем их. Далее прорисовываем ушную раковину, кончики ушей с заострёнными краями волос. Здесь же рисуем рога нашего китайского дракона, она должны иметь плавный, изящный изгиб. Да, у китайских драконов весьма специфичная внешность. Вы искали классического средневекового дракона из сказаний европейских стран? Не проблема, у нас есть и такой — милости просим на урок про то, как нарисовать дракона .

Шаг 5

Рождённый ползать летать не может? Мы не знаем, про кого это, потому что наш дракон отлично умеет ходить. А чтобы это показать, необходимо прорисовать его лапы. Точнее, не прорисовать, а только наметить. Кстати, по форме в этом шаге они весьма похожи на куриные.

Шаг 6

Китайский дракон склизкий и гадкий? Вовсе нет, он — мягкая и пушистая няшка, такой же классный, как надежды на светлое будущее при старике Мао. Верхняя часть туловища у нашего дракона и вправду пушистая и покрыта мехом, необходимо обозначить это. Самую верхнюю линию туловища делает «пушистой» при помощи длинных штрихов, которые слегка отходят от контура. Прорисовываем кисточку на хвосте.

Шаг 7

Прорисовываем горизонтальные сегменты внутренней части тела дракона. Обратите внимание, к хвосту сегменты должны очень сильно участиться.

Шаг 8

Во время шага, в котором мы намечали контуры лап китайского дракона, они были весьма похожи на куриные лапы. Так вот, сейчас они станут похожи на них ещё больше, потому что мы прорисуем острые, загнутые вниз когти и наметим складки кожи.

Шаг 9

Нанесём небольшую тень на поверхность, а также затеним участки туловища, наиболее близко расположенные к лапам. Да, сложной структуры тени здесь не наблюдается, нужные места просто нужно слегка заштриховать умеренно мягким (не таким мягким, как характер старика Мао) карандашом.

Это был урок о том, как нарисовать китайского дракона карандашом поэтапно, и его подготовила для вас команда сайта drawingforall . Не забывайте подписываться на нас в контакте, чтобы быть в курсе всех новых уроков рисования. До новых встреч!